Fintech News MX 03.04.23 🇲🇽

👎🏼 Banco del Bienestar se despide de las remesas; 🎮 Play Business gana demanda; 🏦 Klar adquiere una Sofipo.

Noticias Fintech de México - 3 de Abril

Haz click en el título de la noticia para consultar la fuente.

🗞 Suscribete a nuestro boletín

🎧 ¡Escucha el Podcast de Fintech News MX!

🇲🇽 🏦 El Banco del Bienestar se retira de las remesas

🇺🇸❌🇲🇽 El Banco ha dejado de recibir remesas desde el 28 de febrero y ha delegado este servicio a Financiera para el Bienestar, antes Telecomm

👨🏻⚖️ 🤝 La decisión se tomó para evitar la duplicidad de funciones en la Administración Pública Federal y para mejorar y extender sus servicios a un mayor número de personas en comunidades excluidas por la banca tradicional.

👋🏼 💸 Desde diciembre pasado, la institución ha estado notificando a las remesadoras sobre su salida del mercado de remesas para tener una salida gradual y ordenada sin afectar a los beneficiarios o clientes de remesas.

📊 🤑 Según sus estados financieros, en 2021, el banco liquidó 2.5M de remesas internacionales equivalentes a $1,603 MDD, lo que representó una participación del mercado de remesas del 0.0018% por número de operaciones y del 3.14% por monto.

🏦 📤 El organismo tenía convenios con al menos 38 remesadoras y transmisores de dinero en Estados Unidos y una alianza comercial llamada L@ Red de la Gente, compuesta por: 130 cooperativas de ahorro y préstamo - 17 financieras populares - 2 financieras comunitarias - 1 banco de desarrollo (el Banco del Bienestar).

El Banco del Bienestar es una institución financiera mexicana creada en 2019 por el gobierno del presidente Andrés Manuel López Obrador, con el objetivo de ofrecer servicios bancarios y financieros a personas y comunidades en zonas marginadas y rurales de México, donde no existían suficientes opciones financieras.

El banco tiene una fuerte presencia en el país, con más de 1,200 sucursales y módulos de atención, y se enfoca en ofrecer créditos, ahorros, seguros y otros servicios financieros a través de programas sociales y gubernamentales.

Además, ha incursionado en el mercado de remesas internacionales, aunque ha dejado de recibir formalmente envíos desde febrero de 2022, tras transferir esta función a la Financiera para el Bienestar.

Fuente: Fernando Gutiérrez | El Economista, 23 de marzo

🇺🇸 💸 🇲🇽 Financiera del Bienestar lanzará tarjeta para envíos de remesas desde EE.UU.

💳 🇺🇸 El gobierno mexicano está preparando el lanzamiento de una tarjeta y aplicación llamadas Finabien USA a través de la Financiera para el Bienestar.

🇺🇸 ➡️ 🇲🇽 Esta permitirá a migrantes en EE.UU. enviar dólares a México por $3.99 dólares por operación, en comparación con los $12 o $15 que cobran actualmente las remesadoras.

💳 🇲🇽 La tarjeta estará disponible en los consulados más grandes de México en Estados Unidos y se podrá recibir en la tarjeta Finabien México, disponible en sucursales de Financiera para el Bienestar.

📉 🤑 Con estos lanzamientos la Financiera para el Bienestar busca reducir el costo de envío de remesas y aumentar su cuota de mercado en el mercado de las remesas.

Financiera para el Bienestar, antes Telecomm, es una institución gubernamental creada en 2022 y que oficialmente inició operaciones en febrero de 2023 con los objetivo de:

Ser un dispersor de remesas en sus más de 1,700 sucursales.

Recuperar préstamos otorgados bajo los esquemas de Tandas de Bienestar y Crédito a la Palabra.

Generar nuevos financiamientos, y ofrecer productos de ahorro en colaboración con la Secretaría de Hacienda y Nafin.

Con la transformación de Telecomm en Financiera para el Bienestar, la institución se enfoca en brindar servicios financieros a poblaciones excluidas por la banca tradicional y fomentar el acceso a servicios financieros para los sectores más vulnerables de la población.

Fuente: El Universal | 27 de marzo

⚡️ 👨🏻⚖️ ✅ Play Business gana demanda contra Mr Sushi

🍣 💸 El caso data del 29 de agosto del 2019, cuando PlayBusiness y Mr. Sushi firmaron un contrato para una campaña de fondeo para la creación de una sucursal en la colonia Condesa en la CDMX y la operación de otra en Prado Norte.

❌ 🙅🏻♂️ Mr. Sushi levantó un monto de $5.3 mdp de 325 inversionistas, mediante un instrumento de regalías, con una proyección de retornos de hasta 40% de la inversión; pero comenzó a incumplir con el contrato y rechazó propuestas de reestructuración por lo que PlayBusiness inició acciones legales para recuperar los recursos levantados.

💵 👎🏼 Ahora la cadena restaurantera deberá pagar $7.6 mdp en beneficio de los 325 inversionistas.

🎉 ⚖️ El caso sienta un precedente para la industria de crowdfunding en México, pues es una de las primeras resoluciones de controversias surgidas en la operatividad de firmas autorizadas por la Ley Fintech.

Play Business fue la primera plataforma de Crowdfunding de Capital en México; actualmente ofrece productos que incluyen inversiones en capital y regalías en fondos y empresas de diversos tamaños, incluyendo franquicias.

Ha fondeado más de $500mdp en más de 30 mil inversiones.

Han recaudado $500K dólares en financiamiento; Feher Consulting & Regional (Holding de Banregio) entre sus inversionistas.

Casos de éxito: Cervecería del Barrio, Potzollcalli, Cinnabon, Tintorerías Max, McCarthy 's Irish Pub y la startup Facturama - vendida a la canadiense FreshBooks (Unicornio Fintech).

Fuente: Fernando Gutiérrez | El Economista, 29 de marzo

🔥 🏦 Klar adquiere una Sofipo y lanzará productos de ahorro.

🏦 ✅ La firma Klar ha confirmado la adquisición de la Sofipo Sefia para complementar su modelo de negocio con productos de ahorro.

🧐 💰 Con la adquisición, Klar busca fortalecer su estrategia de inversión de más de $90 MDD anunciada en junio de 2022, y su objetivo de ofrecer a sus usuarios más productos simples y transparentes para mejorar sus vidas financieras.

⚡️ 🚀 Además, la adquisición de Sefia es una pieza clave en la diversificación de productos y servicios de Klar, que ya cuenta con una licencia para operar su Institución de Fondos de Pago Electrónico.

Klar es un neobanco mexicano que ofrece servicios de débito y crédito.

Ofrecen líneas de crédito de hasta $MXN 10K y tienen más de 2M de cuentas creadas

Han recaudado alrededor de $257 MDD entre equity y deuda; entre sus inversionistas destacan: Endeavor Catalyst, General Atlantic, Quona Capital y Mouro Capital (Grupo Santander).

En julio de 2022 adquirió a la empresa SOMOS, dedicada al diseño de modelos de riesgo crediticio y en marzo de este año recibió su licencia para operar como IFPE bajo la Ley Fintech.

Sefia es una sociedad financiera popular (sofipo) autorizada en 2006 en México.

Al cierre de 2022, registró activos por $37 mdp, con una cartera cercana a los 22 millones de pesos y un índice de morosidad del 10.12%.

Brinda atención a sus 1,958 clientes en cuatro sucursales ubicadas en Oaxaca, Chiapas y Ciudad de México.

Fuente: Fernando Gutiérrez | El Economista, 1 de abril

🇧🇷 🇲🇽 🥇 Nu México cumple 4 años y se consolida como la SOFIPO más grande del país

4️⃣ 🎂 Nu Holdings celebra su 4º aniversario en México consolidándose como la SOFIPO más grande del país tras la adquisición de la Sociedad Financiera Popular Akala, concretada a finales de 2022.

🏆 💳 Cuenta con 3.2M de clientes y una cuota de mercado del 29% en las nuevas tarjetas emitidas en México.

🇲🇽 📈 Están presentes en 9 de cada 10 municipios del país y cubre el 80% de los municipios rurales prioritarios para el gobierno federal y busca seguir aumentando la inclusión financiera.

💸 🤑 Recientemente abrieron su primera cuenta de ahorro en México, que pronto estará disponible para todo el público.

🗣️ 🇲🇽 Ivan Canales, director general de Nu México, destaca el interés del mercado mexicano debido a la alta concentración en cinco bancos, pero también a la gran disparidad en la penetración financiera y el gran número de teléfonos inteligentes.

Fuente: Sebastian Estrada y Edgar Juárez | El Economista, 30 de marzo

⚖️ 6️⃣ ✅ CNBV emite 6 nuevas autorizaciones Fintech

🤯 ✅ 6 empresas de tecnología financiera han recibido la autorización definitiva para operar bajo la Ley Fintech en México en la última reunión del Comité Interinstitucional.

6️⃣ 🚀 2 pertenecen a la figura de Instituciones de Fondos de Pago Electrónico y 4 son Instituciones de Financiamiento Colectivo:

Capital Funding Lab - IFC

Expansive - IFC

Ucombi - IFC

Inverteca - IFC

Higo - IFP

Sylon - IFP

⚡️ 🤩 Ya son 55 las empresas autorizadas para operar bajo la Ley Fintech en México.

Fuente: Fernando Gutiérrez | El Economista, 31 de marzo

🏠 🤝 Flat anuncia alianza con Alohome

🧱 🏠 Los desarrolladores inmobiliarios podrán administrar, controlar y publicar su inventario en Flat.mx desde alohome, aumentando su exposición a una red de más de 1,000 agentes que operan a través de Flat.mx mensualmente y a un canal de distribución con más de 500,000 visitas mensuales.

⚡️ 🚀 Se espera que esta alianza acelere las ventas de las 2,300 unidades disponibles en el inventario de alohome, con un valor de más de $650 MDD.

Flat.mx es una firma Proptech mexicana de bienes raíces que ofrece soluciones integrales para comprar, vender e intercambiar propiedades de forma rápida y sencilla a través de su plataforma en línea.

Su enfoque en tecnología y datos les permite ofrecer garantías únicas en el mercado, con una extensa red de agentes inmobiliarios colaborando en su ecosistema.

Actualmente opera en seis estados de la República, tiene un tráfico web de 500.000 usuarios únicos mensuales y un inventario que sobrepasa las 10 mil propiedades.

Alohome es una proptech mexicana dedicada a la digitalización y comercialización de proyectos inmobiliarios, ofrece una plataforma especializada para desarrolladores inmobiliarios que permite aumentar la conversión de ventas, optimizar el rendimiento de la inversión de marketing y cumplir con la normativa NOM 247.

La empresa cuenta con un showroom digital que permite a los clientes explorar, cotizar, reservar y pagar propiedades en línea, así como una plataforma centralizada para la gestión de ventas y marketing.

Opera en México, Colombia y Brasil.

En 2022 paso de administrar $80 MDD s a $650M y en este 2023 prevén ventas por más de 100 millones de dólares.

Fuente: Techla, 28 de marzo

🐺 From the Editor

📚 Lectura Recomendada: Corporate VC Seen as Option for Global, Latin Startups Due to Current Banking Crisis

🔥 💸 Según un análisis de PitchBook, se registraron 634 rondas lideradas por fondos de capital de riesgo corporativo en 2022, con un valor de 22.4 mil millones de dólares, una cifra significativamente mayor que el récord anterior de 17.6 mil millones de dólares en 596 acuerdos en 2021.

🏭. 💰 Empresas como Femsa, Cemex y Coppel en México han invertido en startups en diferentes industrias y podrían convertirse en un vehículo de inversión fuerte en América Latina frente a la crisis bancaria.

🏆 ⚡️ Femsa Ventures, se ubicó como el 6º mayor inversor de startups en México en 2022: La firma invirtió $86.72 MDD en ocho acuerdos en México y participó en la ronda de inversión de Sugo Company, una startup de tecnología climática, donde recaudó $5.5 millones de dólares.

🍻 🤑 FEMSA Ventures es el brazo de inversión en capital de riesgo de FEMSA, una de las empresas líderes en bebidas, comercio y logística en América Latina, se enfoca en invertir en empresas emergentes con alto potencial de crecimiento en áreas como tecnología, consumo, logística y salud en América Latina y otras regiones del mundo. Además de proporcionar financiamiento, FEMSA Ventures también trabaja con estas empresas para ayudarlas a crecer y desarrollarse en el mercado.

🧐 🚀 Aquí una lista de las empresas respaldadas por Femsa Ventures:

Algramo - Economía circular para la nueva era.

Apperto - Compra comunitaria.

Ben & Frank - Lentes ópticos.

Cargamos - Centros de cumplimiento y distribución.

Cayena - Suministro para restaurantes.

Chiper - Soluciones de cadena de suministro para tiendas de conveniencia.

Clivi - Cuidado de la salud digital.

Cluvi - Soluciones digitales para restaurantes.

ClimateTrade - Valorización y desviación de residuos.

Justo - Compra en línea de productos de abarrotes.

Kuona Analytics - Análisis de datos de marcas y minoristas.

Morado - Plataforma en línea para negocios de belleza.

Muncher - Cocinas oscuras para delivery de comida.

Pacto - Plataforma de pagos y pedidos integrada para restaurantes y bares.

Pulpo - Analítica de flotas de vehículos.

R2 - Infraestructura de préstamos integrada.

Swyft - Venta minorista autónoma.

Yalo - Comercio conversacional.

Fuente: Yanin Alfaro | Bloomberg Línea, 24 de marzo

⚡️El Fintech Flash

🍏 🇺🇸 Apple ha lanzado "Apple Pay Later"; una opción de pago que permite a los usuarios dividir compras en cuatro pagos durante seis semanas sin intereses ni cargos adicionales. Los usuarios pueden solicitar préstamos de entre $50 y $1,000 dólares para utilizarse en compras en línea y dentro de aplicaciones en iPhone y iPad. Apple Pay Later se integra directamente en la aplicación Wallet, donde los usuarios pueden aplicar, realizar un seguimiento y administrar sus préstamos en un solo lugar. Desde el pasado 28 de marzo Apple comenzó a invitar a usuarios a una versión beta de Apple Pay Later, con planes de ofrecerlo a todos los usuarios elegibles en los próximos meses.

🔥 🍽️ Pacto asegura $4MDD en una operación liderada por DILA Capital; también participaron FEMSA Ventures, 500 Global, Polymath Ventures y otros inversionistas; los recursos serán utilizados para acelerar su crecimiento y continuar desarrollando productos para liderar el segmento de POS de restaurantes en el mercado mexicano.

💰 ⚡️ Toku recaudó $7.15 MDD en Serie Seed y buscará crecer en México; Serie seed liderada por F-Prime Capital y participación de Wollef, Honey Island Capital e inversores anteriores como FundersClub y Clocktower; los fondos serán utilizados para consolidar su modelo en México y expandir su plataforma de pagos empresariales a otros países de LatAm, con el objetivo de atender a 50K empresas y más de 100M de clientes.

🪙 🤝 TruBit firma alianza con Mercado Pago para compra de criptomonedas en la región; La integración de Mercado Pago como opción de compra en TruBit permitirá que más de 14 millones de usuarios accedan a la compra de más de 80 activos como bitcoin, ethereum, tether, MMXN o XRP. Los usuarios pueden depositar efectivo o usar el saldo de sus cuentas de Mercado Pago y luego acceder a los productos cripto de TruBit.

✅ 🇧🇷 Pomelo recibió autorización del Banco Central de Brasil como institución de pagos; lo que le permitirá ampliar su gama de soluciones y acceder a sistemas exclusivos disponibles solo para instituciones financieras autorizadas.

🤑 🇧🇷 Mastercard y Visa entre los interesados en comprar a Pismo; la plataforma brasileña de pagos y core bancario en la nube, por alrededor de $1 Bn. La empresa ha contratado a Goldman Sachs para trabajar en una posible venta, con los gigantes de las tarjetas estadounidenses, un banco no identificado y fondos de capital privado que muestran interés en un acuerdo, según fuentes citadas por Bloomberg.

🇺🇸 🪙 🇲🇽 Remesas crypto superan $3 mill MDD en Bitso; La cifra representa 3x el volumen procesado durante 2021 y representa una participación cercana al 5,6% en el mercado total de remesas enviadas a México durante el período."El aumento en la cantidad de clientes institucionales que ahora aprovechan el servicio de cripto remesas fue posiblemente uno de los motivos detrás del incremento en el volumen de transacciones.

🎙 🎧 ¡Escucha nuestro Podcast!

✨ Encuentra este y otros resúmenes en nuestro podcast como: Fintech News MX en Spotify, Apple Podcast y Amazon Music

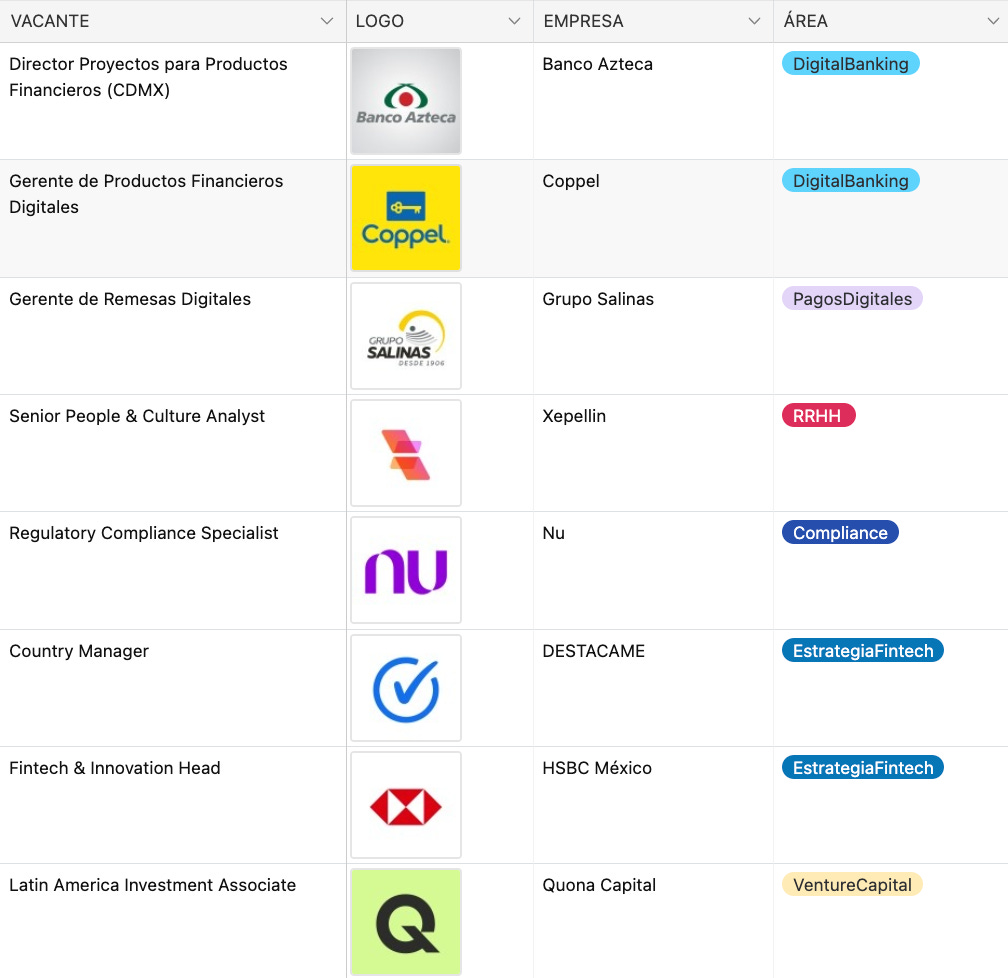

🚀 🌙 Encuentra el trabajo de tus sueños en una Fintech

Consulta vacantes Fintech abiertas:

¿Estás reclutando talento?

Publica GRATIS todas tus ofertas de empleo y conecta con talentosos perfiles en el sector de tecnología financiera.

Hola! He visto que también hablas de criptomonedas. Sería genial que me añadieses a la sección de "Recomendaciones" de Substack ¿Podrías dedicar 5 minutos a leer la mía a ver si te interesa esa recomendación? Si quieres podemos hablar por Twitter (@AlexPaz0X) o por Telegram si te es más cómodo (@alexpaz96) ¡Gracias de antemano por tu tiempo!